Maak een account op Bitvavo en krijg €10 cadeau!

Bitvavo: Ontvang €10

Welkomstbonus!

De amerikaanse overheid voerde het afgelopen jaar de rente fors omhoog. Ven een rente van praktisch 0% steeg deze naar een beoogd doel van 4,50 á 4,75%.

De hoge rentes heeft uiteindelijk geleid tot het instorten van Silicon Valley Bank (SVB) en twee andere kleinere banken. Het omvallen van SVB, de 18e grootste bank van Amerika, is mogelijk een zege voor Bitcoin (BTC). Mogelijk zal Amerika als reactie de rentes verlagen. Als dat zo is kan het er voor zorgen dat investeerders langzamerhand weer de crypto markt zullen betreden. In deze deep dive nemen we een kijkje in wat er precies gebeurd is met de banken in Amerika en wat dit voor Bitcoin en de crypto markt betekent.

Veel techbedrijven gebruikten SVB als hun bank. Deze veelal succesvolle bedrijven leidden tot een toestroom van deposito’s. De Californische bank belegde een groot deel hiervan in langlopende Amerikaanse staatsobligaties, inclusief obligaties gedekt door hypotheken. Toentertijd leken deze obligaties volgens de bank in alle opzichten een veilige investering. Dit is ook meestal het geval, althans, zolang de rente niet stijgt.

Obligaties hebben namelijk een omgekeerde relatie met rentetarieven. Dat wil zeggen, wanneer de rente stijgt dalen de obligatiekoersen. Als gevolg van de rentestijgingen door de Federal Reserve (FED) om de inflatie te bestrijden, begon de obligatieportefeuille van SVB aanzienlijk in waarde te dalen. Dit hoeft geen probleem te zijn wanneer je de volledige duur van de obligatie kunt uitzitten. Dan krijg je namelijk al je kapitaal terug.

Het probleem zat hem bij SVB dat zij die periode niet konden uitzitten. Toen de economische omstandigheden het afgelopen jaar verslechterden, waarbij vooral technologiebedrijven werden getroffen, begonnen veel klanten van de bank hun deposito’s terug te trekken waardoor het beschikbare geld bij de bank steeds minder werd.

Als gevolg van zowel de koersdaling van Amerikaanse staatsobligaties en slechte economische omstandigheden voor techbedrijven die massaal cash van de bank haalden had SVB uiteindelijk niet genoeg contant geld meer bij de hand. De rest van het geld van hun klanten zat voor het merendeel in staatsobligaties. Om dat geld beschikbaar te krijgen moest de bank een deel van haar obligaties vroegtijdig verkopen met forse verliezen, wat investeerders en klanten deed schrikken.

Banken houden slechts een deel van hun activa in contant. Dit gaat meestal goed omdat klanten hun geld op de bank laten staan. Door een deel te investeren kunnen banken ondertussen met die deposito’s weer meer geld verdien. Dit gaat over het algemeen goed maar ze zijn wel vatbaar wanneer een grote vraag aan cash onstaat vanuit hun klanten. Hoewel de problemen van SVB voortkomen uit eerdere investeringsbeslissingen, begon de paniek bij klanten te ontstaan op 8 maart, toen de bank een kapitaalverhoging van $1,75 miljard aankondigde. De bank vertelde beleggers dat het een gat moest dichten dat was veroorzaakt door de verkoop van obligaties.

Klanten waren inmiddels op de hoogte van de diepe financiële problemen bij SVB en begonnen massaal geld op te nemen. In tegenstelling tot een particuliere bank die zich richt op bedrijven en huishoudens, hadden de klanten van SVB over het algemeen veel grotere rekeningen. Dit betekende dat de bankrun relatief snel gebeurde. Twee dagen nadat de bank had aangekondigd dat het kapitaal zou ophalen, stortte het bedrijf met een waarde van 200 miljard dollar in elkaar, het grootste bankfaillissement in de VS sinds de wereldwijde financiële crisis in 2008.

Als we in een stukje historie duiken zien we dat Bitcoin in haar geschiedenis al vaker een bankencrisis heeft meegemaakt. De cryptocurrency die zelf ontwikkeld is als kritiek op het bankensysteem in Amerika en de resulterende crisis in 2008, zag tijdens de bankencrisis in Cyprus in maart 2013 een sterke koersstijging. De cryptocurrency steeg die maand met 178% en bereikte een recordhoogte van $265 in mei 2013. De geruchten waren dat dat euro bezitters gingen diversifiëren naar Bitcoin om hun risico te spreiden in het geval van een aanhoudende bankencrisis.

Ondanks de moeilijke macro economische marktomstandigheden zien we dat sinds vorige zondag Bitcoin met meer dan 30% is gestegen, van een dieptepunt in de afgelopen twee maanden in de buurt van $19.500 tot $22.500 tot een huidige waarde van boven de $27.000 (zie Figuur 2 met Bitcoin koers cijfers van Coingecko). Deze prijsstijgingen doet denken aan het koersverloop van Bitcoin tijdens de bankencrisis in Cyprus in maart 2013.

De twitteraar Cumberland ligt de situatie verder toe; “Wanneer beleggers onzeker zijn over crypto prijzen, vluchten ze naar stablecoins en bankdeposito’s. Wanneer ze onzeker zijn over stablecoins en bankdeposito’s? Dan is het crypto’s tijd om te schitteren, en BTC en ETH stegen tijdens het weekend met onzekere 14 en 15% te midden van onzekerheid in de banksector”.

Ondanks de sterke koersstijging zien we on-chain nog geen grote verandering in gedrag van gebruikers en investeerders in Bitcoin. Bij toename in onzekerheid van financiële instituties zoals banken en crypto exchanges zou men verwachten dat crypto gebruikers in grote getalen hun crypto van exchanges halen (en op persoonlijke cold wallets plaatsen), vergelijkbaar wat bij sommige banken momenteel gebeurt.

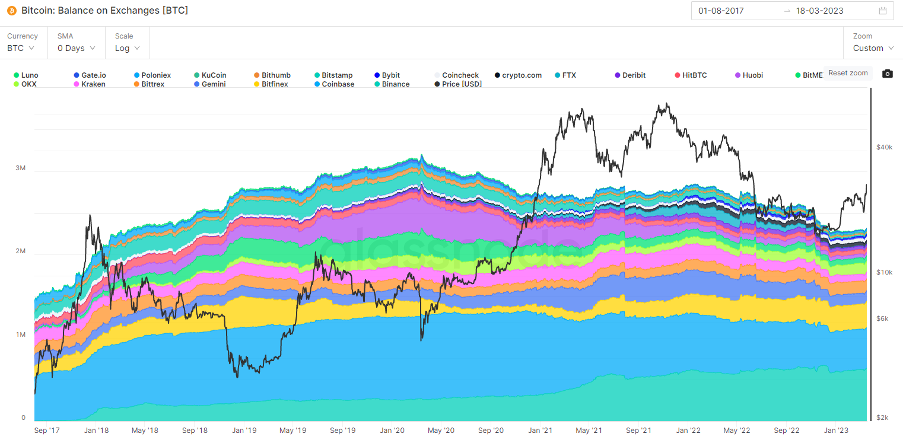

Als we de Bitcoin balansen op exchanges bekijken zoals in Figuur 3 afgebeeld zien we in de afgelopen weken geen grote verandering in gedrag, sterker nog er is zelfs een kleine toename van Bitcoin naar exchanges. Het laat zien dat ondanks de imposante koersstijging in de afgelopen 7 dagen on-chain gedrag niet de koers reflecteert, het wekt de suggestie dat wanneer het negatieve sentiment en media aandacht rondom de banken wat afkoelt hetzelfde snel kan gebeuren voor de koers van Bitcoin en de crypto markt.

De hoge koers maakt het namelijk aantrekkelijk om te verkopen voor veel investeerders en tegelijkertijd zien we zelfs een kleine toename van Bitcoin op de exchanges, het verhandelbare aanbod stijgt wat een drukkend effect kan hebben op de koers in de kortere termijn.

Het instorten van de SVB wekt herinneringen op van de bankencrisis in 2008 en vergelijkbare crisissen zoals de Cyprus bankencrisis in 2013. Tijdens de bankencrisis op het mediterraanse eiland in 2013 zagen we de Bitcoin koers hard stijgen met 178% in een maand vergelijkbaar met wat we nu zien (ruim een 30% stijging in slechts 7 dagen). Deze koersstijging laat zien dat in tijden van onzekerheid van banken en grote financiële instellingen investeerders veel waarde zien in crypto en met name Bitcoin om persoonlijke voogdij over hun financiën te behouden.

Echter valt het op dat, ondanks de prijsstijging, er on-chain nog weinig te zien is van deze “bank run” (of in het geval van crypto, “exchange run”). Zo zien we zelfs een (kleine) toename van Bitcoin op exchanges en kan de sterke toename in prijs het aantrekkelijk maken voor investeerders om te verkopen wat de korte termijn koers kan drukken. Desondanks laten de recente problemen bij banken weer eens zien wat de waarde van Bitcoin is en versterkt het het fundamentele begrip en vertrouwen in het lange termijn succes van crypto.

Stablecoins domineren met 99% in dollars, bedreigen Europese monetaire soevereiniteit, waarschuwt ECB.

De SEC overweegt het lanceren van altcoin ETF’s eenvoudiger en sneller te maken voor aanvragers. Dit is een belangrijke stap voor de industrie.

De Financial Action Task Force (FATF) gaat het komende jaar oorlog voeren tegen stablecoins en decentralized finance (DeFi).